株初心者におすすめの高配当3銘柄!割安株で業績が安定しています。

今回は、業績が安定している+割安株+高配当な銘柄を3つ紹介したいと思います。

どれも優良株であり株初心者におすすめの銘柄となっております。

アメリカの金利が上昇しそうな局面では、グロース株よりも高配当のバリュー株を狙った方がいいと個人的には思います。

高配当のバリュー株を狙った方がいい理由を記事にしていますので、是非、合わせて読んでください!

金利と株価の関係から今後の投資を考える!アメリカの金利上昇に備える!

では、オススメの3銘柄を紹介します!

✳︎投資は自己判断、自己責任でお願いします。

高配当のバリュー株リスト

・三菱UFJフィナンシャル・グループ

・オリックス

・KDDI

♦高配当のバリュー株の条件

・配当利回りが3%以上

・過去10年間で減配なし

・PERが15倍以下の割安株

・長期で業績が安定している

三菱UFJフィナンシャル・グループ

株価:607.1円

PER:9.17倍

PBR:0.46倍

(2021年7月2日時点のデータ)

<三菱UFJフィナンシャルGの特徴>

・長年にわたり株価は低迷しており、ずっと割安株の状態

・低金利下でも高収益を上げている(業績は良く安定している)

・他の銀行に比べて海外比率が高い

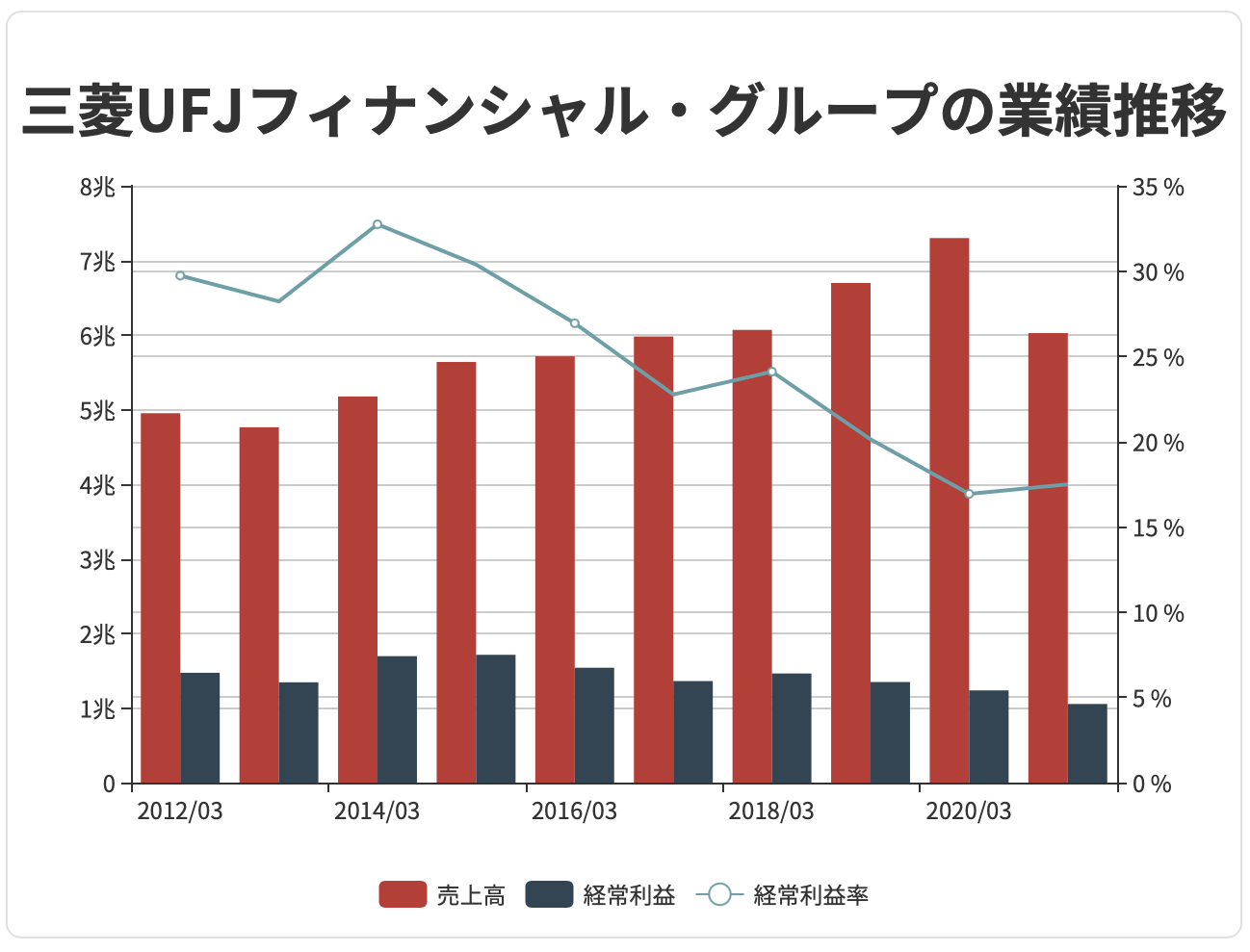

[業績について]

(出典 strainer https://strainer.jp)

2015年に国内銀行グループで唯一、純利益1兆円を突破しました。

長年にわたり低金利が続き、利ざやで稼ぐ銀行にとってはきつい状況が続いています。

ですが、低金利の中でも利益を出せるビジネスモデルを確立しており、業績は安定しています。

2022年3月期の予想純利益は8,500億円です。

すごいです。

[配当について]

配当金:27円(22/3予想)

予想配当利回り:4.45%

前期配当性向:41.3%

配当利回りが4%を超えているので、かなりの高配当銘柄だと思います。

業績は安定しており、今後も利益は横ばいが続くと思いますので、減配の可能性は低い銘柄だと思います。

[イチオシのポイント]

僕が三菱UFJフィナンシャルGをオススメする一番の理由は、同行の株価がアメリカの金利と近い動きをするということです。相関関係が強いと思います。

長期金利が上がると、全体的に株価が下がる傾向にあるのですが、逆に銀行株は上がる可能性があるということです。

利ざやで稼ぐ銀行にとって、金利の上昇は稼ぎやすくなりますからね。

なので、アメリカの金利上昇の局面では、海外比率の高い銀行である三菱UFJフィナンシャルGがおすすめです。

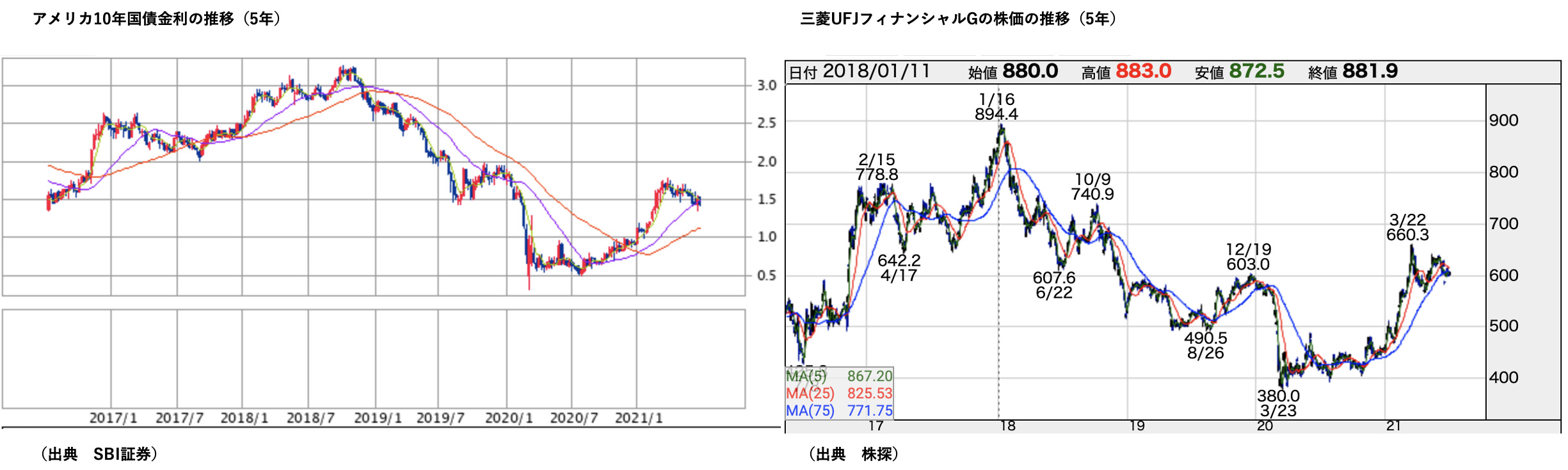

では、アメリカの金利と三菱UFJの株価が本当に相関関係があるのかを見てみましょう!

・アメリカ10年国債の金利(左)と三菱UFJの株価(右)の5年間の推移

(出典 左:SBI証券 / 右:株探)

上のグラフを見て頂けると、アメリカの金利と三菱UFJの株価が同じような動きをしているのがわかります。連動しているといってもいいと思います。

なので、三菱UFJフィナンシャルGの株の買い時は、アメリカの金利が上昇するタイミングがいいと思います。

オリックス

株価:1,898円

PER:9.24倍

PBR:0.76倍

(2021年7月2日時点のデータ)

<オリックスの特徴>

・50年以上連続で黒字(事業を分散しているため収益が安定)

・浮動株が少ないため株価が動きにくい

・株主優待のカタログギフトが人気

[業績について]

(出典 strainer)

オリックスの事業は、金融、不動産、環境エネルギー、自動車関連と多岐にわたっています。

いろいろな事業で支え合うことでリスクを分散し、安定した収益を上げてきました。

2021年3月期は、新型コロナの影響もあり減益となりましたが、営業利益率が11.3%もあり高い収益性はキープしています。

2022年3月期は純利益2,500億円の予想ですので、今後の業績回復が楽しみですね。

[配当について]

配当金:78円(22/3)

予想配当利回り:4.11%

配当性向:50.1%

配当利回りは4%以上ありますので、かなりの高配当銘柄だと思います。

[イチオシのポイント]

オリックスの株主優待であるカタログギフトは人気ですね。

<優待内容>

①ふるさと優待(3月のみ)

(カタログギフト)

②株主カード(3月と9月)

①ふるさと優待(カタログギフト)

https://www.orix.co.jp/grp/company/ir/individual/investment/index.html

(出典 オリックス)

Aコース:3年以上保有

Bコース:3年未満保有

(A・Bコースともに必要枚数は100株以上)

②株主カード

プロ野球観戦やレンタカー、ホテル・旅館、水族館などのオリックスが展開する各種サービスを割引価格で利用できます。

高配当+株主優待を狙ってオリックスの株を買うのもいいかもしれませんね。

KDDI

株価:3,444円

PER:11.9倍

PBR:1.63倍

(2021年7月2日現在のデータ)

<KDDIの特徴>

・営業利益率が20%近くある(高収益)

・利益剰余金が4兆円以上ある

・ROE・ROAが高い

→ROE:13.76% ROA:6.22%

・他社が参入しにくい業種である(競争が激しくない)

・携帯電話事業は不況に強い

[業績について]

(出典 strainer)

上の業績グラフを見てもわかる通り、業績は右肩上がりです。

菅政権が「携帯料金を値下げしなさい」と言われ、KDDIも渋々値下げをしたので、今後の業績が気になっていたのですが、2022年3月期の営業利益は1兆500億円(前期比+1.2%)の予想を発表し、業績への影響はあまりなさそうですね。

携帯電話事業は何と言っても、他社の参入がしにくく不況に強いので、安定して収益を上げることができます。

[配当について]

配当:125円(22/3)

予想配当利回り:3.63%

前期配当性向:42.2%

KDDIは20期連続の「増配」です。

堅調な業績と利益剰余金が4兆円以上もあることから、今後も「増配」が続く可能性が高いですね。

[イチオシのポイント]

KDDIもオリックスと同じく株主優待が人気です。

https://www.kddi.com/corporate/ir/individual/stockholder/

優待回数:1回/年

権利確定月:3月

(6月ごろに送付予定)

カタログギフトの内容は、以下の表のように、株の「保有数」や「保有期間」によって変わります。

| 保有期間 | ||

| 5年未満 | 5年以上 | |

| 100株〜999株 | 3,000円相当 | 5,000相当 |

| 1,000株以上 | 5,000円相当 | 10,000円相当 |

例えば、100株を5年以上保有していた場合は、5,000円相当のカタログギフトになります。

こちらもオリックス同様、配当+株主優待狙いで株を買うのもいいですね。

以上。

おすすめの高配当3銘柄を紹介させて頂きました。

ありがとうございました。