将来性がある米国株の基本をブログで学ぶ!おすすめの銘柄は?

今回は米国株の基本について簡単に解説していこうと思います。

人口が減り続けている日本と、増え続けている米国!

将来性があるのは日本株なのか米国株なのか?

日本株だけの投資はかなりリスクがあると思いますので、これを機会に米国株投資の検討をしてみてはいかがでしょうか。

※投資は自己判断、自己責任でお願いします。

絶対におさえておきたい米国株の基本!

①主に2つの市場で取引されている

→ニューヨーク市場とNASDAQ

②取引時間は日本の深夜

→日本時間23時30分〜6時まで

③株主還元が大きい

→株主優待はないが、配当は年4回

④1株から購入できる

→米国有名企業を数万円で購入可能

⑤為替リスクがある

→為替レートで利益が変わる

⑥ストップ高・ストップ安がない

→サーキットブレーカー制度がある

それでは1つずつ詳しく見ていきます。

①主に2つの市場で取引されている

米国株は主にニューヨーク市場とNASDAQの2つの市場で取引されています。

【ニューヨーク市場(NYSE)】

ニューヨーク市場は世界最大の株式市場で、老舗企業が多く連続増配企業を出している企業は日本と比べものにならないほど多数あります。

主な企業は、JPモルガン、ボーイング、ウォルト・ディズニー、マクドナルド、ナイキ、ファイザー、キャタピラー、ゼネラルモーターズ、コカコーラなど

【NASDAQ】

NASDAQは、新興企業やハイテク銘柄を中心に上場されている市場になります。

主な企業は、アップル、マイクロソフト、アマゾン、テスラ、ネットフリックス、インテル、スターバックス、モデルナ、メタ・プラットフォームズなど

NY市場とNASDAQ市場を合わせた時価総額は50兆ドル(2021年11月現在)を超えており、世界の株取引全体の40%以上を占めております。

日本とは比べものにならないほどの規模であり、世界の投資資金がこの2つの市場に集まっております。

投資資金が多く集まるのは、やはり米国企業には成長力があるからだと思います。

人口が増加していて、優秀な人材が集まっている米国と人口が減り続けていて、優秀な人材の流出が続いている日本。

どちらの方が将来性があるのかは、一目瞭然です。

②取引時間は日本の深夜

米国市場が開くのは日本の深夜であり、私たちがちょうど寝ている時間になります。

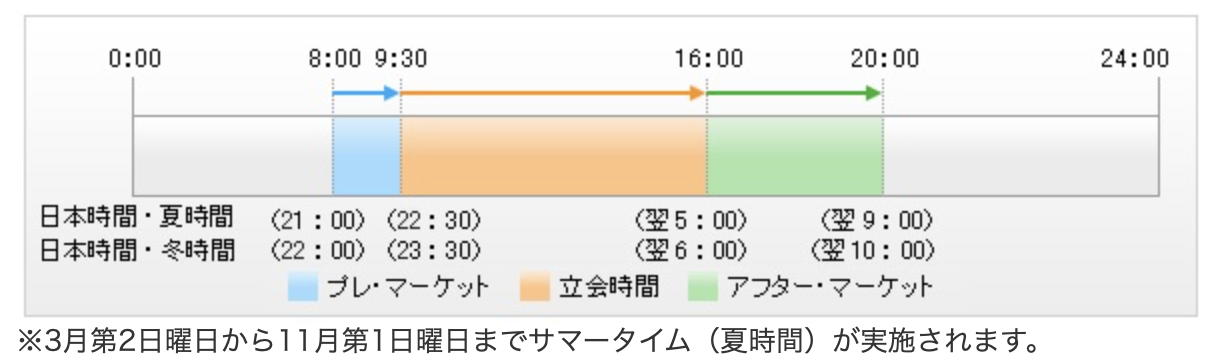

(出典 マネックス証券)

【米国の取引時間】

日本時間の23時30分から翌朝の6時まで

(現地時間午前9時半から午後4時まで)

※3月初旬〜11月初旬のサマータイム期間中は22時30分から翌朝の5時まで

米国市場では、日本の証券取引所のように昼休みはありません。

現地時間の8時から9時半までをプレ・マーケット、午後4時から8時までをアフター・マーケットと呼ばれるブローカー同士の私設市場(電子証券取引ネットワーク)があります。

取引数が少なく、価格変動が激しくなっておりますので、株初心者の方にはおすすめできませんね。

③株主還元が大きい

米国株は株主優待はありませんが、配当を年4回行っている企業が多数あります。

(日本では配当が年2回の企業が多いですね)

高収益を上げている米国企業は株主還元にも力を入れており、連続増配している企業は日本とは比べものにならないほど多数あります。

20年連続増配している企業は、日本では10社以下ですが、米国では1000社以上あります。

<連続増配トップ3!>

1位 アメリカン・ステイツ・ウォーター 67年連続増配

2位 ドーバー 66年連続増配

3位 ジェニュイン・パーツ 65年連続増配

ちなみに日本では花王の31年連続増配が最長になります。

配当に関しても、日本と米国の規模の違いがわかると思います。

④1株から購入できる

日本株では、最低100株単位での購入しかできませんが、米国株は1株から購入可能であるため、少額で取引できます。

例えば、日本の有名企業であるトヨタの株を買うとなると株価は2,000円前後で推移しておりますので、最低20万円以上の資金が必要になります。

一方、世界で稼ぎまくっているアップルの株を買うとなると、160ドルあたり(2022年4月)で推移しておりますので、1ドル=128円で計算すると1株20,480円で買えることになります。

ただし別途、証券会社に支払う手数料が必要になりますので注意が必要です。

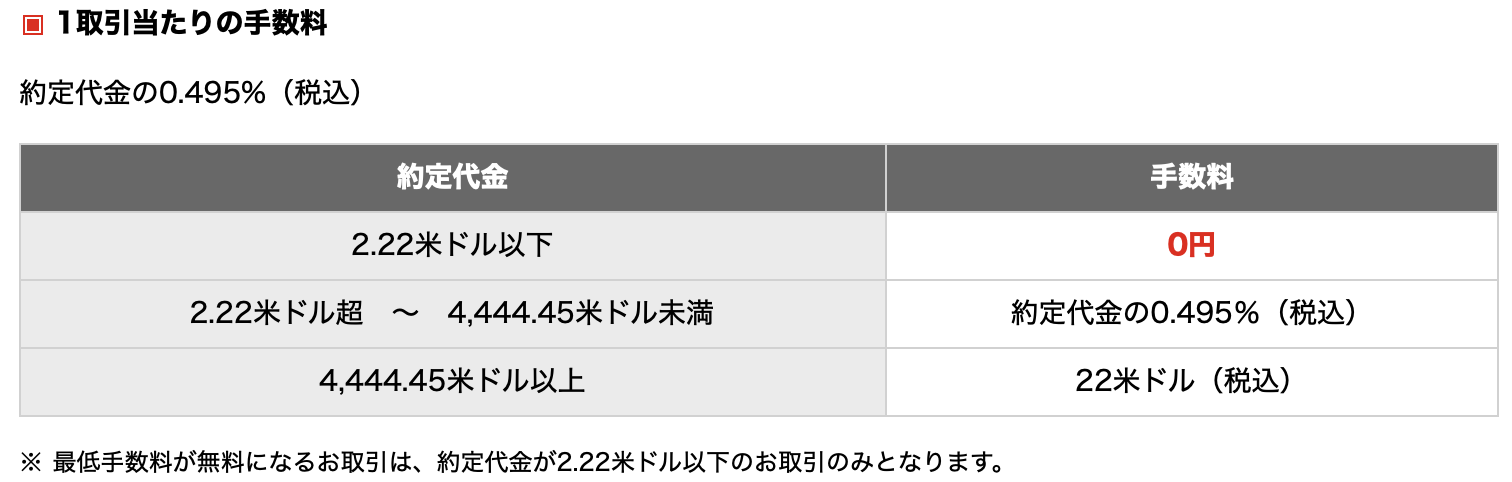

<米国株の手数料(楽天証券)>

(出典 楽天証券 https://www.rakuten-sec.co.jp)

楽天証券では、約定代金の0.45%(税込0.495%)の手数料がかかります。

ただし、約定代金が2.22米ドル以下だと手数料は0円、約定代金が4,444.45米ドル以上だと手数料上限22米ドル(税込)となります。

日本株を取引するよりも、手数料が高くなっておりますので、米国株を購入する際は、手数料を考慮したトレードが必要です。

⑤為替リスクがある

米国株投資の大きなリスクとして為替変動リスクがあります。

円貨決済(日本円で購入)を選択した時に、為替の値動きにによって投資額が変動します。

例えば1ドル=100円のときに株を購入したとします。

その株を1ドル=90円の円高になった時に売却して円に戻すと、10%の為替差損が出てしまいます。

逆に、1ドル=110円になった時に売却して円に戻せば、10%も為替差益が出ます。

為替相場を考えると、円高になったタイミングで米国株を買い、円安になったタイミングで売るのがベストということになります。

米国株投資など外国株を取引する際は、為替変動リスクを考えながらトレードする必要があります。

個人的には、事前にまとめて米ドルを持っておき、外貨決済で取引するやり方がおすすめですね。

ドルで直接買い付けるやり方です。

その方が、手数料の安い金融機関を選んだり、有利なレートの時に交換したりできます。

そのままドル資産として持ち続けても良いと思います。

⑥ストップ高・ストップ安がない

米国市場では値幅制限がありません。

なので、日本市場のようにストップ高・ストップ安がありません。

特に個別銘柄を取引するときは注意が必要です。

朝起きたら10%以上も下落してたってこともあります。

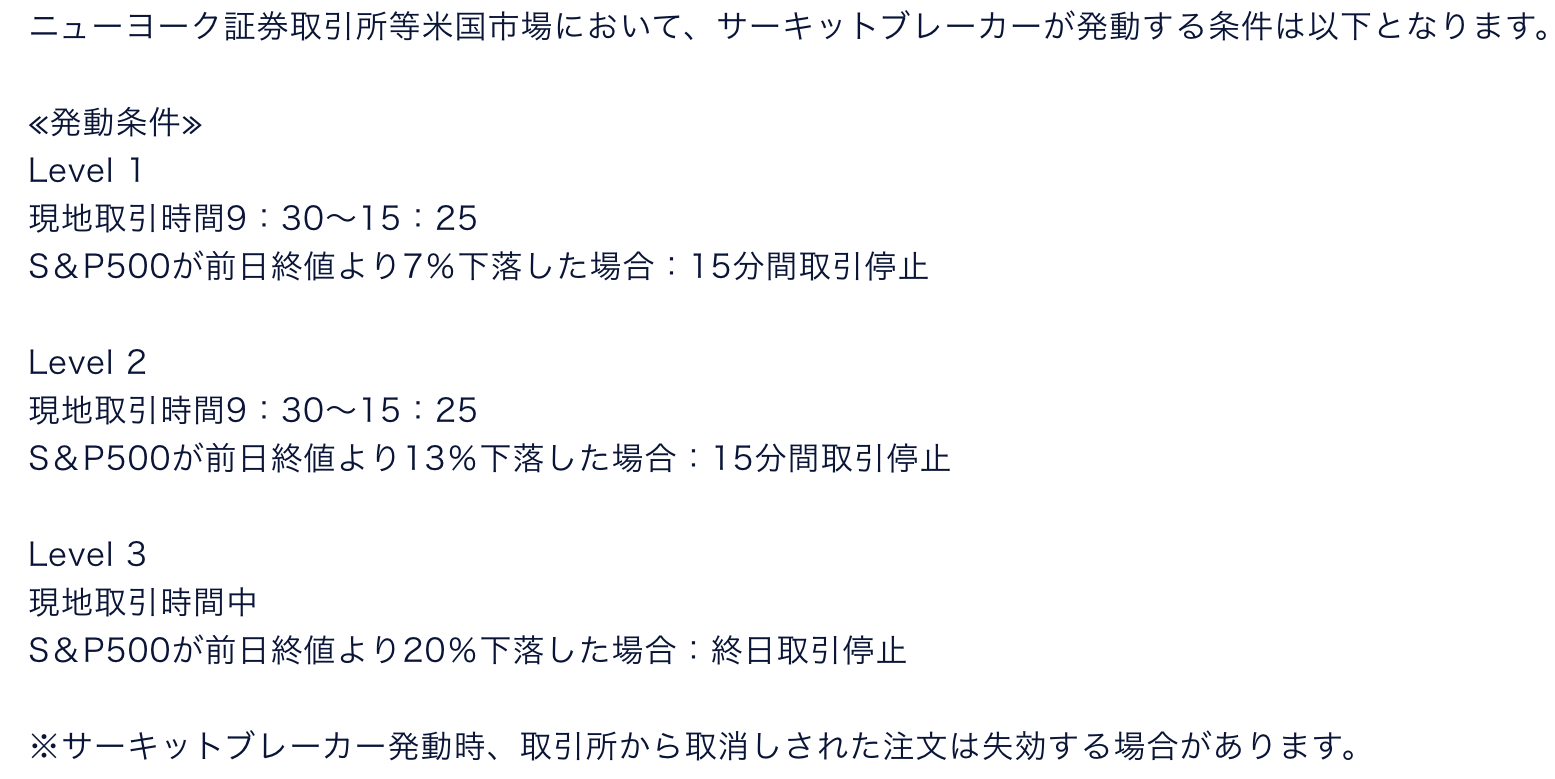

ストップ高・ストップ安はありませんが、米国市場ではサーキットブレーカー制度というものがあります。

これは、一定以上の価格下落が起きた際に、取引所が一時的に取引を停止させる等の措置を行う制度です。

ストップ高・ストップ安と同じような制度ではありますが、その発動条件が全く違います。

<ニューヨーク市場の発動条件>

(出典 マネックス証券)

直近では、新型コロナ流行の2020年3月にS&P500が急落した結果、サーキットブレーカーが発動されました。

リーマンショックや新型コロナ流行のような、世界を揺るがす出来事が起こった時にサーキットブレーカーは発動していますね。

頻繁に発動するものではないです。

株初心者におすすめの銘柄!

初めて米国株を投資する際に、最初から個別株に投資するのはなかなか難しいと思います。

そこで、個人的におすすめなのがインデックス投資です。

インデックス投資には投資信託とETFがあります。

投資信託は、仕事で忙しくてあまり相場が見れない方におすすめかもしれません。

1円単位で購入でき、毎月1万円ずつといったように、定期的に積立購入もできます。

投資信託の価格(基準価格)が決まるのは1日1回で、日に何度も売買できません。

一方、ETFも投資信託の一種ですが、上場されており、1日に何回も売買できる点が投資信託と異なります。

今回は、ETFのおすすめ銘柄を紹介します。

それはS&P500をベンチマークとしたETF

「バンガード・S&P500 ETF」です。

「VOO」と呼ばれております。

S&P500とは・・・S&P ダウジョーンズ・インデックスが算出する株価指数であり、アメリカを代表する500社の株価から算出する。

VOOをおすすめする理由は、500社の入れ替えが頻繁なため、その時流に乗った有力企業に分散投資できる仕組みとなっていて、長期にわたって右肩上がりに上昇しております。

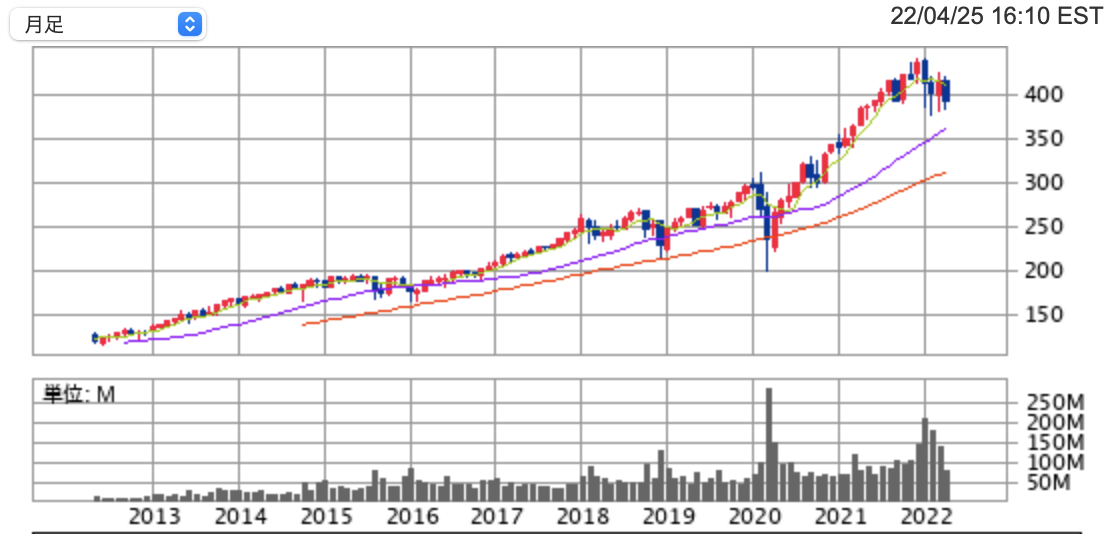

(出典 SBI証券)

上図は、「VOO」の10年間のチャート(月足)です。

キレイな右肩上がりに上昇しているのがわかると思います。

S&P500に連動する「VOO」は、株初心者におすすめだと思います。

参考までにNASDAQ100をベンチマークにした「QQQ」を紹介します。

「QQQ」は、NASDAQ100の指数に連動しており、多くがハイテク銘柄で構成されております。

新興企業も多いので、乱高下しやすい点に注意が必要です。

ハイリスクハイリターンなのが「QQQ」となっています。

やはり、いろんな業種で構成されている「VOO」の方がおすすめですね。

以上。

<おすすめの証券会社 GMOクリック証券>

興味のある方はこちらから↓

-640x360.png)